最近よく目にするファクタリングサービスですが、果たしてまともなサービスなのでしょうか?

このページを読むと、ファクタリングについての基本的な理解をすることができます。

- どんなサービスで、どんな仕組みか

- どんなときに利用するといいか

- どんな業者を選ぶといいか

- どんな時に断るべきか

闇金業者のようなグレー(黒)の業者もいることはいて、そんな業者は法外な手数料を要求したり、

手数料が増えるような交渉をしてきます。

そんな業者の誘いにのらないように、ぜひこの記事を活用してください。

ファクタリングとは

お仕事を受注するとき、その報酬には前払いと後払いがあります。

後払いでお金を受け取るお仕事のやり方だと、現金が足らなくなりがちです。

受け取る請求書の入金日は、請求日の翌月末払いだったり、場合によってはもっと遅い支払日になっていることがあります。

そんな支払いサイクルだと、「儲かっているのにお金がない」という状況も起こりえます。

仕事をしているのに給料や家賃が払えない状況になってしまったときは「ファクタリング」というサービスを検討してみてください。

「ファクタリング」というのは、「売掛債権等を期日前に一定の手数料を徴収して買い取る」サービスのことです。

つまり「請求書を証拠に出して、手数料を引かれた現金をすぐに受け取れるサービス」です。

ただし、闇雲に使ってしまうと、利益のほとんどを手数料にとられてしまうことにもなりかねません。

サービスの内容をよく理解して、慎重に判断する必要があります。

いつファクタリングサービスを使うのか?

融資(借金)は遅いか、高いかのどちらかである

融資にはいろいろな種類があります。

銀行借入

銀行カードローン

ビジネスローン

不動産担保ローン

消費者金融

このうち、比較的に低い利率で融資を受けられるものは銀行借入と不動産担保ローンです。

これらは、審査に時間がかかります。

銀行借入については、まだ事業の実績がないときは、審査に通らない場合もあります。

ビジネスローンも、やや審査に時間をとります。

銀行カードローン、消費者金融は審査が早いのが特徴ですが、銀行借入

や不動産担保ローンと比べると金利が高く設定されます。

そしてこれらは返す必要のある負債として記録されるので、このことが他に融資をうけるときや、なにかの許認可を取ろうとするときにマイナスポイントとして

はたらく可能性があります。

ファクタリングサービスは現金化までが早い

ファクタリングは審査が早く、即日で審査から入金まで対応してもらえるところが多いのが特徴です。

「早く現金を手にすることができる」ということが、ファクタリングの最大のメリットであると言えます。

また、ファクタリングは負債ではなく、資産(勘定としては「未収入金」です)として扱います。

資産状況を悪くすることがないのです。

だから、他に融資を受ける予定の人や、許認可を取る予定の人は、審査などの影響がないようにファクタリングを利用してもよいでしょう。

ファクタリングの仕組み

ファクタリングサービスにはいろいろな種類があるので、

適正な情報を仕入れるためにも、この種類について知っておいてください。

ファクタリングには種類がある

ファクタリングには、次の通り、いろいろな種類があります。

- 買取ファクタリング・・・売掛債権(請求書)をファクタリング会社に売却して、手数料を差し引いた額を現金で得る資金調達手段

- 保証ファクタリング・・・売掛金が回収不能になった際に保証会社が保証金を支払う、保険のようなサービス

- 医療ファクタリング・・・医療機関の診療報酬債権をファクタリング会社に売却して、手数料を差し引いた額を現金で得る資金調達手段

- 国際ファクタリング・・・海外に拠点を置く企業と輸出取引があったときの売掛債権に使用するファクタリングサービス

- 一括ファクタリング・・・金融機関が売掛債権について一括して買い取り、その後債権者に振り込む取引のことをいいます

個人事業主や中小企業が利用するのは、ほぼ買取ファクタリングです。

そのため、ネット上の情報は、ほぼ買取ファクタリングについての情報ですが、

まれにそれ以外の情報も含まれているので、区別せず読むとなんとことか分からなくなりますよ。

この記事でも、以下に説明するのはすべて買取ファクタリングについてです。

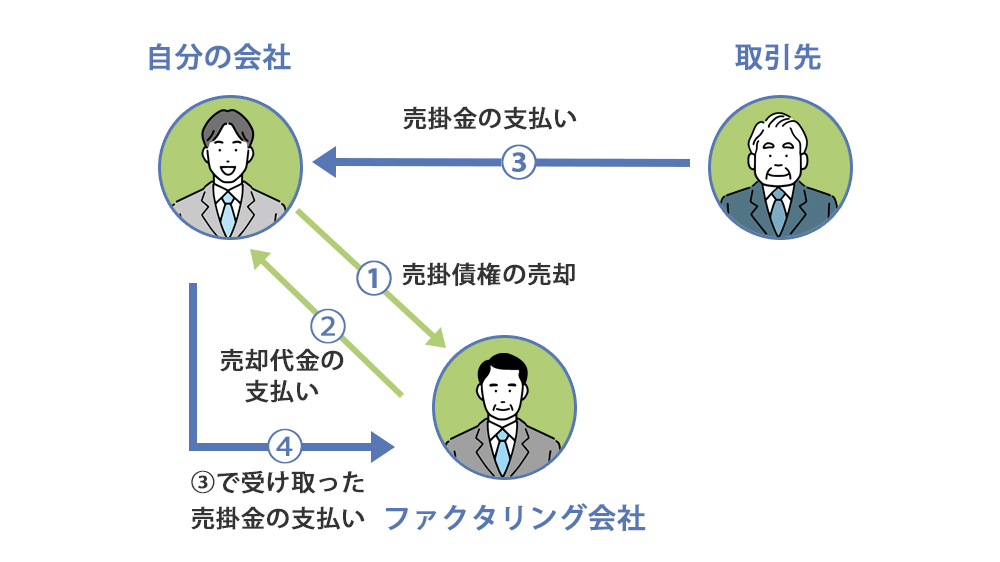

ファクタリングの取引方法には2つある

いざファクタリングのサービスで相談をするとき、「2社間ですか?3社間ですか?」と聞かれます。

ファクタリングは契約形式として大きく「2社間取引」と「3社間取引」があります。

この2種類を理解することが重要です。

2者間取引とは、ファクタリング契約が①売掛債権を買い取ってほしい人と②ファクタリング会社との2社間で行われるものです。

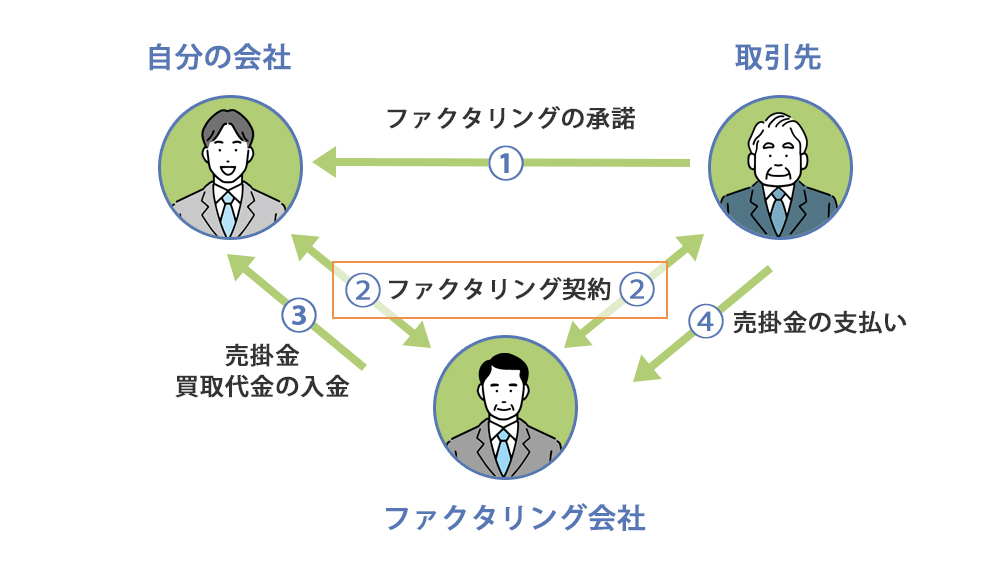

3者間取引とは、ファクタリング契約が①売債権を買い取ってほしい人、②ファクタリング会社、③売掛の請求先の3社間で行われるものです。

え?よくわからないですか?

ではそれぞれ詳細に説明することにします。

以下の説明では、あなた’(自分の会社)が売掛金を売る人(請求書を現金化してらう人)であると想定して説明します。

2社間取引とは

「2社間取引」といいつつ、上の図では3社(3人)が登場していますが、

2社間取引では、自分の会社とファクタリング会社だけで話が進みます。

2社間で行われる取引のため、売掛債権の売却が行われることを、お客さんである取引先には内緒で進めることになります。

「そんなことして法的に問題ないんですか?」と思われるかもしれませんが、大丈夫です。

また、2社間取引では、➁でファクタリング会社からお金を受け取ってお終いではなくて、

後日、③で取引先がお金を支払ってくれた時に、速攻で④そのお金をファクタリングサービスに振込む必要があります。

③の取引先からの振り込みが遅れる場合は、速攻でファクタリング会社に連絡を入れておく必要があります。

2社間取引では、最短だと即日で資金調達できるのが特徴になります。

ただし、ファクタリング会社の方から見たら、3社間取引よりも2社間取引のほうが危険度が高くなるため、2社間取引ではよりたくさんの手数料をとられます。

取引先に知られてもかまわない場合で、審査に何日かかかっても大丈夫であれば、次に紹介する3社間取引のほうが手数料が低くなりますよ。

3社間取引とは

3社間取引とは、ファクタリング契約を①ファクタリングを利用する会社(売掛債権の持ち主)②ファクタリング会社③取引先(支払企業)の3社間でするものです。

3社間取引では、まずあなたがファクタリングサービスを受けることを取引先に話して協力を得る必要があります。

OKがでたら、3社で約束が守られるように契約を結びます。

(ファクタリング会社と取引先間の契約は、メールで確認するだけに済ませる場合もあります。)

ファクタリング会社にとっては、2社間取引よりも安心な取引であるため、手数料も低めに設定されることが多いです。

しかし、3社間取引は2社間取引よりも時間がかかります。

それから、取引先に相談することで「あなたの会社の経営は大丈夫かな?」と、取引先から疑われて信用を落とす可能性もあります。

そのデメリットが受け入れられないのであれば、2社間取引してください。

さて、3社間取引について取引先から協力が得られたら、そのあとの④の売掛金回収はファクタリング会社に行ってもらえることになります。

(ルールではありませんが、取引先にはお礼をした方がよいと思いますよ。)

豆知識

ファクタリングの語源について

ファクタリング(factoring)とは代理商、問屋、仲買人などの意味をもつ「factor」から派生した言葉です。

起源は古く、16世紀のイギリスで生まれたと言われています。17世紀以降はイギリスとアメリカ間の交易に使用され、20世紀初頭になるとアメリカで金融サービスとして発展しました。

どんな流れになるの?

2社間取引の流れ

2社間取引では、次の方法ですすめます。

- ウェブサイトのフォームなどから申込み

- 必要書類の提出

- 審査結果 手数料の提示

- ご契約 or キャンセル

- 振込を受ける

- 取引先から入金後、すぐ支払いを行う

融資と比べて審査を通る確率は高いです。

審査に通りやすくするために、申込上の注意をよく読んで書類を提出しましょう。

審査に落ちても他の取引先の請求書でチャレンジしてみてください。

審査が通らない理由があなたの会社ではなく、取引先にある場合も多いのです。

あとで再チャレンジするためにも、審査の結果についてファクタリング会社にキレるのだけはやめましょう。

必要書類

必要書類としてはこんなものが必要です(個別のサービスで確認してください)。

- 本人確認書類(免許証等顔写真があるもの)

- 請求書

- 通帳

- 決算書(個人の場合は確定申告書)

- 実印

- (法人の場合)印鑑証明書

- (法人の場合)履歴事項全部証明書

どんなときに利用するといいか

次のような時に利用するといいでしょう。

- 急いで現金が必要なとき

- 銀行からの借り入れが難しいとき

- 立ち上げ間もないとき

- 融資までに売上の実績ができていない

- 融資の保証人がいない

- 必要な現金額が少額(100万未満)

どんな業者を選ぶといいか

以下を基準に、ネットで比較してみてください。

- 手数料が低い業者

- 対応がスムースな会社

後にも書きますが、ネットにのっていないような会社はNGです。

東京都でいうと、(まだ数は少ないですが)都の調査に協力的な企業は安心感が持てますね。

メリット・デメリット

メリット

- 融資(借金)ではない

- 借金があっても利用できる

- 信用情報に記録されることがない

- 担保・保証人が不要

審査のスピードを重視するところでは、個人信用情報機関(CIC,JICC,KSC)までは調べません。

それより、取引先の信用情報を調べられます。

デメリット

- 手数料が高い

- 生活費のためには使えない

- 融資と比べて早く返しても手数料の割引などがない

2社間取引だと、3社間取引よりも手数料は高めです。

請求書に記載の支払日が2か月先、3か月先だとさらに手数料は高くなります。

ただし、取引先が上場企業など優良な企業である場合は、手数料は下がる傾向にあります。

そのほかにデメリットで上げるとすれば、相談をきっかけにたくさんの営業電話がかかってくるかもしれません。

こんな時はキャンセルしよう

審査の結果、条件が悪すぎたり、ファクタリング会社が怪しいと思ったらキャンセルしましょう。

金融庁も、ファクタリングについて注意喚起をしています。

ファクタリングの手数料には規制はないので、手数料率30%~50%と高額な手数料を要求するところもあります。

条件にもよりますが、このような高すぎる手数料で契約を結ぶことはおススメできません。

また、ファクタリングとして相談したのに、分割払いで支払うといった利息をとる話になっている場合は要注意です。

「利息だけ払ってくれれば、売掛金は後でいいですよ」

という提案をする会社もNGです。

審査をしてもらって手間をかけてしまったといっても、契約を結ぶまでは断れます。

そんな会社に引っかからないためには、まずネットでホームページをみて、会社名、住所、代表者名など基本的な情報が載っているか確認するとよいです。

FAXとか営業メールとかに飛びついてはダメです。

(ってFAXを見る人はたぶんこのページをみないですよね。ジレンマ…)

リファクタリングのトラブル相談先

リファクタリングのあやしい会社にあってしまったときの相談先は次の通りです。

金融庁 金融サービス利用者相談室

受付時間:平日10:00~17:00

■0570-016811

03-5251-6811(IP電話からの場合)

警察

■#9110

(各都道府県警察相談ダイヤル)

日本貸金業協会 貸金業相談・紛争解決センター

■0570-051051

03-5739-3861(IP電話からの場合)